Содержание

ВВЕДЕНИЕ

ГЛАВА 1. ОСОБЕННОСТИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД

1.1 Экономическое содержание единого налога на вмененный доход как специального налогового режима

1.2 Порядок расчета и уплаты ЕНВД

1.3 Отличительные черты ЕНВД от общей системы налогообложения

1.4 Особенности ведения налогового и бухгалтерского учета при ЕНВД

2. АНАЛИЗ СИСТЕМЫ ОБЛОЖЕНИЯ ЕДИНЫМ НАЛОГОМ НА ВМЕНЕНЫЙ ДОХОД НА ПРИМЕРЕ ООО «КОТ И ПЕС»

2.1 Общая характеристика организации

2.2 Анализ финансово-хозяйственной деятельности предприятия

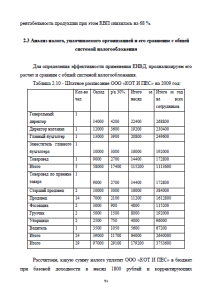

2.3 Анализ налога, уплачиваемого организацией и его сравнение с общей системой налогообложения

3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ПРИМЕНЕНИЯ ЕНВД

3.1 Проблемы применения системы налогообложения в виде ЕНВД

3.2 Пути совершенствования системы налогообложения в виде ЕНВД

3.3 Разработка прогнозных рекомендаций по улучшению финансового состояния предприятия

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

Введение

Актуальность темы дипломной курсовой работы заключается в том, что введение единого налога на вмененный доход (ЕНВД) для определенных видов деятельности можно рассматривать как один из важных этапов в качественном совершенствовании и развитии налоговой системы Российской Федерации. Реализация названного положений Налогового кодекса предполагает существенное повышение эффективности налогообложения и, в первую очередь, в так называемых «труднодоступных для налогообложения» сферах деятельности, в которых преобладают налично-денежные расчеты.

Единый налог на вмененный доход — это налог, принципиально отличный от действующих налогов, размер которых исчисляется в зависимости от выручки, прибыли, фонда оплаты труда и других результатов деятельности хозяйствующего субъекта. В качестве налогооблагаемой базы единого налога используется вмененный доход, оцениваемый не по данным фактической бухгалтерской отчетности, а по физическим показателям, характеризующим возможности плательщика (размер занимаемой площади, количество посадочных мест, численность работников и т.п.) и влияющим на потенциальную доходность бизнеса.

С введением в действие единого налога значительно увеличились налоговые поступления от индивидуальных предпринимателей в основном за счет легализации их деятельности, а не за счет увеличения налоговой нагрузки по сравнению с ранее уплаченными ими налогами.

Анализ изученных источников и литературы. Существенная в настоящее время потребность в развитии теории и практики ЕНВД не находит соответствующего подкрепления теоретическими и методологическими разработками. В экономической литературе основное внимание уделяется изменению правового регулирования специального налогового режима в виде ЕНВД. Вышедшие в последнее время научные публикации Т.В. Гаврилиной, Т.В. Гусева, Л.С. Кириной, В. Лапача, Н.В. Лариной Л.А. Леоновой, Л.П. Павловой, И.П. Павлова, М.С. Савченко, А.В. Толкушинова, Д.Е. Фадеева, Д.Г. Черника и др. несколько расширили представление об экономическом содержании ЕНВД и внесли вклад в решение проблем повышения его эффективности.

Однако, следует отметить, что особенности налогообложения в виде ЕНВД и направления его совершенствования не нашли в полной мере отражения в существующих научных трудах. Многие проблемы, как организаций, так и налоговых органов в отношении ЕНВД, изучены недостаточно и требуют дальнейшего их исследования и поиска путей решения.

В процессе совершенствования налоговой системы РФ в 2001-м году были упорядочены и включены в Налоговый Кодекс ряд налогов, прописанных ранее отдельными законами для субъектов малого предпринимательства. Статья 18 Налогового Кодекса РФ определяет их как специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов, предусмотренных статьями 13-15 Налогового Кодекса РФ. Следует отметить, что система налогов и сборов Российской Федерации включает в себя три уровня, что объясняется особенностью федеративного устройства государства.

Цель работы. Целью выпускной квалификационной работы является исследование применения и путей развития ЕНВД на примере ООО «Кот и Пес».

Достижение указанной цели потребовало поставить и решить следующие задачи:

— рассмотреть особенности системы налогообложения в виде единого налога на вмененный доход;

— исследовать особенности применения единого налога, охарактеризовать его элементы;

— проанализировать производственно-хозяйственную деятельность предприятия;

— исследовать целесообразность введения ЕНВД для предприятия, осуществляющем деятельность в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети, имеющей торговые залы;

— разработаны рекомендации по совершенствованию учета и налогообложению организации.

Объектом исследования является специальный налоговый режим ЕНВД.

Предметом исследования – деятельность хозяйствующего субъекта ООО «Кот и Пес».

Теоретико-методологической основой и эмпирической базой выпускной квалификационной работы послужили:

— теории налогообложения;

— принципы налогообложения;

— теория единого налога;

— законодательные и нормативные акты Российской Федерации по налогообложению;

— материалы Министерства Российской Федерации и Федеральной налоговой службы по налогам и сборам; Министерства финансов Российской Федерации

Хронологические рамки исследования: 2008-2011 гг.

Практическая значимость выпускной квалификационной работы. По мнению автора, в рамках дипломной работы проведен анализ системы налогообложения в виде ЕНВД, отмечены его положительные и негативные стороны, касаемые как всех предприятий бизнеса, так и исследуемого объекта автором. В ходе работы были высказаны предложения по улучшению состояния рассматриваемого режима и представлены рекомендации. Которые могут быть с успехом применены на данном предприятии для успешного его функционирования, улучшения финансового результата.